Veriler volatilite yaratıyor

Gelecek hafta gerçekleştirilecek Fed toplantısı öncesinde sessiz periyoda girildiği için piyasalar yön tayin etmek için makroekonomik verilere odaklanmış durumda. Bu kapsamda ABD’de dün açıklanan ilk çeyrek büyüme rakamı ve aynı döneme ait PCE endeksinin piyasa beklentisinden belirgin şekilde sapma göstermesi risk iştahının daralmasına neden oldu. Bugün ise odak noktasında Nisan ayı PCE endeksi olacak. TSİ 15.30’da açıklanacak veri Fed tarafından da yakından takip ediliyor. Hatırlanacağı gibi yaklaşık iki hafta önce açıklanan TÜFE rakamı piyasa beklentisinin üzerinde bir tablo ortaya koymuş ve faiz indirimi tahminlerinin ötelenmesine neden olmuştu. Bir diğer enflasyon göstergesi olan PCE’nin de benzer bir tablo çizmesi durumunda bu eğilim daha da güçlenebilir. Manşet PCE’nin yıllık bazda %2,5’ten %2,6’ya yükselmesi beklenirken çekirdek PCE’nin ise %2,8’den %2,7’ye gerileyeceği tahmin ediliyor.

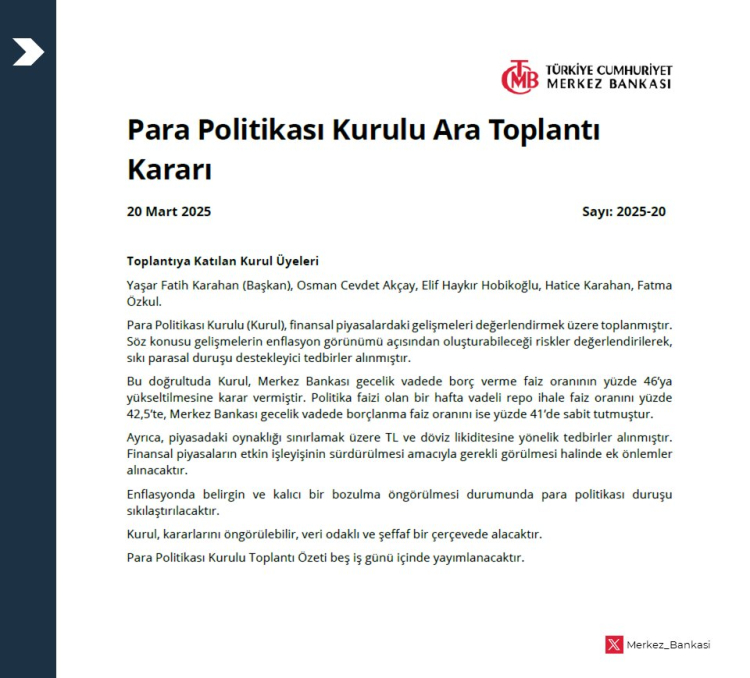

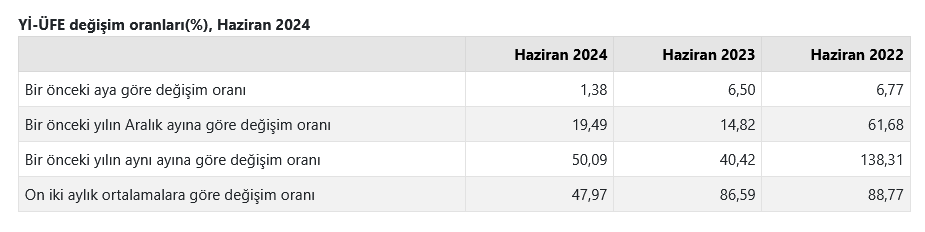

TL: TCMB dün sonuçlanan Nisan ayı Para Politikası Kurulu toplantısında politika faizini değiştirmeyerek %50 seviyesinde tuttu. Ağırlıklı piyasa beklentisi de faizlerin sabit tutulacağı yönünde olduğu için TL’nin karara anlamlı bir tepki vermediğini gördük. Yıllık bazda henüz zirve yapmayan enflasyonun ana eğiliminde bir bozulma olması durumunda bunun daha sıkı bir para politikası gerektirme potansiyeli söz konusu. Dolayısıyla faiz artırımına kapı kapalı değil. Ancak enflasyon beklentileri tarafında görünümün ılımlı olduğunu söyleyebiliriz. Bu kapsamda özellikle 12 ay sonrasına ilişkin enflasyon beklentilerinin 6 aydır arka arkaya geri çekilmesi rahatlatıcı bir zemin yaratıyor. TCMB ise enflasyonun Mayıs ayında %73 seviyesine ulaşmasının ardından yönünü aşağı çevireceğini öngörmüştü.

Borsa İstanbul: Önceki gün 9722 puanda günü noktalayan BIST-100 endeksi dün günün ilk bölümünde bu seviyenin üzerinde tutunarak yukarı yönlü denemelerine devam etti. Ancak bu denemelerin ilk önemli direnç olarak takip ettiğimiz 9850 puanın aşılması için yeterli olmadığını ve gün içindeki zirvenin 9827 puanda kaldığını gördük. TCMB’nin piyasa beklentisine paralel olarak faizleri sabit tuttuğu toplantının ardından ise özellikle bankacılık sektörü zayıf bir performans sergiledi. Piyasa beklentisinden önemli derecede sapma gösteren ABD verileri ise risk iştahını daha da daraltarak hisse senetleri üzerindeki baskının artmasına neden oldu. Teknik açıdan bakıldığında BIST-100 endeksinin momentum kazanması için 9850 puanı aşması gerektiğine yönelik görüşümüzü koruyoruz. Haftanın son işlem gününde ise ABD PCE endeksinin küresel risk iştahına etkilerinin daha sınırlı boyutta da olsa Borsa İstanbul’a da yansıdığını görebiliriz.

BIST-30 en yakın vadeli VİOP kontratı

Günü 10547 puanda kapatan BIST-30 kontratlarında 10474, 10389, 10315 ve 10231 destek olarak izlenebilir. 10621, 10706, 10780 ve 10864 ise direnç noktalarını oluşturuyor.

USD/TL en yakın vadeli VİOP kontratı

Günü 32.6079 seviyesinde kapatan USD/TL vadeli işlem kontratlarında 32.5755, 32.51, 32.445 ve 32.3795 destek olarak izlenebilir. 32.6405, 32.7055, 32.771 ve 32.836 ise direnç noktalarını oluşturuyor.

Kaynak: Ünlü & CO

Hibya Haber Ajansı