Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

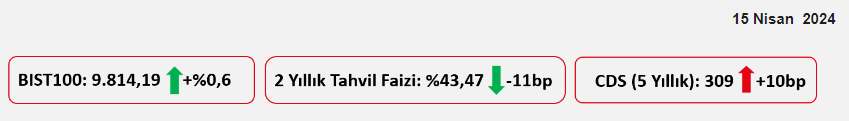

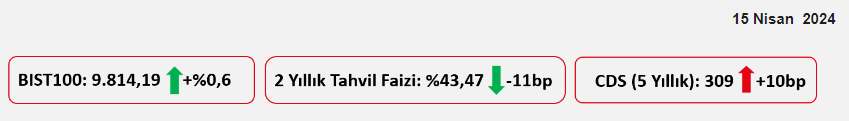

Orta Doğu'da devam eden gerilim hafta sonu gündemde biraz daha yer buldu. İran, İsrail'e yönelik hava saldırısının ardından askeri operasyonun tamamlandığını açıkladı. İsrail'in ise bu saldırıya vereceği tepki (Biden yönetimi İsrail'in misilleme yapmasını istemiyor.) bekleniyor. Piyasalara bakıldığında bu sabah belirgin risk negatif bir ortam yok. Asya borsaları satıcılı seyretse de, ABD vadelileri artıda. Dolar yatay, Brent petrol hafif de olsa düşüyor. Jeopolitik gelişmelerin dışında geçen hafta ABD'de beklentilerin üzerinde açıklanan mart ayı enflasyonu oyun planını değiştiren cinstendi. Enflasyondaki düşüş patikasının sorgulanmasına yol açan verinin ardından haziran ayında beklenen faiz indirimi eylül ayına ötelendi. Diğer yandan, net bir şekilde güvercin tonda geçen ECB toplantısı sonrasında ECB'den haziran ayında faiz indirim beklentileri devam ediyor. Bu gelişmeler çerçevesinde Dolar'da güçlenme gözlemlendi. Enflasyon verisinin ardından ABD'de bugün açıklanacak ve önemli sayılabilecek perakende satışlarla birlikte hafta boyunca veri gündemi yoğun. Yurtiçi piyasaların kapalı olduğu zamanda Türkiye ETF'i %2,5 oranında düşüş kaydetti. Ancak, bu düşüşün önemli kısmı jeopolitik risklere istinaden ABD borsalarına paralel cuma günü gerçekleşti. Dolayısıyla BIST100 endeksi, bu sabah ABD vadelilerindeki görüntüye bağlı olarak yükselişle açılabilir. Halihazırda, risk primimizi iyileşmesini sağlayan makroekonomik adımların, uluslararası yatırımcıları TL varlıklara olan ilgisini artıracağına yönelik beklentilerin biraz daha belirgin hale gelmesine istinaden Borsa İstanbul kısa vadeli iyi bir ivme yakalamış durumda. Faizlerdeki görece yüksek seviyelere karşın bu ivmenin endeksi 10bin psikolojik seviyenin üzerine taşıyabileceğini düşünüyoruz. Bu arada, Dünya Bankası'nın önümüzdeki 5 yıllık döneme ilişkin mali iş birliği programı kapsamında Türkiye'ye aktardığı kaynak tutarının 17 milyar dolardan 35 milyar dolara yükseltme kararına yönelik haber, Borsanın kayıtsız kalamayacağı pozitif bir gelişme olarak takip ediliyor.

Geçen hafta Fed'in mart ayı toplantı tutanakları yayınlandı. Yayınlanan tutanaklarda, üyelerin genel olarak yüksek enflasyonun kalıcılığı konusundaki belirsizliklere işaret ettikleri ve son verilerin enflasyonun sürdürülebilir şekilde %2'ye indiğine dair güveni artırmadığı görüşüne sahip oldukları gözlendi. Ayrıca bazı üyelerin, jeopolitik gerilimler ve artan enerji fiyatlarının enflasyonu daha da yukarı çekebilecek riskler olmaya devam ettiği görüşünde olduğu gözlenirken, bazı üyelerin ise finansal koşulların istenilenden daha gevşek olabileceğine ilişkin riskin talebe ivme kazandırabileceğini ve enflasyon üzerinde yukarı yönlü baskı oluşturabileceğini belirttikleri görüldü.

- Bunun yanında tutanaklarda, iş gücü piyasasında koşulların genel olarak sıkı kalsa da arz ve talebin daha iyi dengelenmeye devam ettiği vurgulanırken, tüm üyelerin mevcut ekonomik koşullar, ekonomik aktivite ve enflasyon görünümü ile risk dengesi kapsamında faiz oranlarının mevcut seviyesinde tutulmasının uygun olduğuna karar verdiği belirtildi.

- Tutanaklarda, politika faizinin sıkılaşma döngüsünde muhtemelen zirvede olduğu yinelenerek, neredeyse tüm üyelerin ekonominin genel olarak bekledikleri gibi seyretmesi halinde bu yılın bir noktasında para politikasını daha az kısıtlayıcı bir duruşa taşımanın uygun olacağı görüşünde olduğu görüldü.

- Öte yandan, üyelerin son aylarda güçlü ekonomik ivmeye işaret eden göstergelere ve enflasyona ilişkin beklentilerin üzerindeki verilere dikkat çekerken, enflasyonunun sürdürülebilir şekilde %2'ye gerilediğine dair daha fazla güven kazanana kadar faiz oranlarını düşürmenin uygun olacağını öngörmediğini vurguladıkları gözlendi.

ABD'de mart ayı TÜFE verileri takip edildi. Buna göre, mart ayında manşet TÜFE aylık bazda bir önceki aya benzer şekilde %0,4 seviyesinde gerçekleşerek beklentilerin (%0,3) üzerinde kaydedildi, yıllık bazda ise %3,2'den %3,5 seviyesine yükselerek eylül ayından bu yana en yüksek seviyeye ulaştı, beklentiler ise %3,4 seviyesine yükselmesi yönündeydi. Gıda ve enerji fiyatlarını dışlayan çekirdek TÜFE'nin ise, aylık bazda artış hızı bir önceki aya benzer şekilde %0,4 seviyesinde gerçekleşerek beklentilerin (%0,3) üzerinde gerçekleşti ve böylece son on ayın en yüksek seviyesindeki seyrini sürdürdü, yıllık bazda ise bir önceki aya benzer şekilde %3,8 seviyesinde kaydedildi, beklentiler ise %3,7 seviyesine gerilemesi yönündeydi.

Ayrıca ABD'de mart ayı ÜFE verileri takip edildi. Manşet ÜFE'nin aylık bazda artış hızı %0,6'dan %0,2 seviyesine yavaşlayarak beklentilerin (%0,3) altında kaydedildi ve böylece son üç ayın en düşük seviyesinde gerçekleşti, yıllık bazda ise %1,6'dan %2,1 seviyesine yükseldi ve böylece Nisan 2023'ten bu yana en yüksek seviyede kaydedildi, beklentiler ise %2,2 seviyesine yükselmesi yönündeydi. Bunun yanında, gıda ve enerji ürünlerini dışlayan çekirdek ÜFE'nin ise aylık bazda artış hızı beklentilerle uyumlu olarak %0,3'ten %0,2 seviyesine yavaşlarken, yıllık bazda ise %2,1'den %2,4 seviyesine yükseldi ve böylece son yedi ayın en yüksek seviyesinde kaydedildi.

Avrupa tarafında ise, ECB'nin faiz kararı ve ECB Başkanı Lagarde'ın konuşması takip edildi. ECB, faizleri beklentilerle uyumlu olarak sabit tutarak son beş toplantıda faizleri değiştirmedi, bunun yanında faiz oranlarının devam eden enflasyonla mücadele sürecine önemli katkı sağlayacak seviyelerde bulunduğu belirtildi. Buna göre ECB, temel refinansman faiz oranını %4,50'de, marjinal borç verme faiz oranını %4,75'te ve mevduat imkanı faiz oranını ise %4 seviyesinde sabit bıraktı.

- Karar metninde, enflasyonun, gıda ve ürün fiyatlarındaki gerilemenin etkisiyle güç kaybetmeye devam ettiği belirtilerek, enflasyona ilişkin temel göstergelerin çoğunda iyileşme olduğu ve ücret artışının yavaşladığı kaydedildi. Ayrıca finansman koşullarının kısıtlayıcı olmaya devam ettiği, geçmişteki faiz artışlarının talep üzerinde baskıyı sürdürdüğü ve bu durumun, enflasyonun aşağı çekilmesine yardımcı olduğu belirtildi.

ECB Başkanı Lagarde ise, toplantının ardından yaptığı açıklamada, haziran ayında bütün verilerin enflasyonun kalıcı bir şekilde hedefe döneceği beklentisini teyit edip etmediğine bakacaklarını ve güvenlerinin artması halinde uygun kararı vereceklerini belirtti. Lagarde, son toplantıda birkaç üyenin faiz kararı konusunda şimdiden güvende hissettiğini belirterek, haziran ayında ise daha fazla veri gelmesiyle üyelerin büyük çoğunluğunun bu konuda fikir birliğine varabileceğini söyledi.Lagarde, Euro Bölgesi'nde hizmet enflasyonun son beş aydır %4 gibi yüksek seviyelerde seyrettiğini belirterek, gerekli kararları almak için enflasyonun bütün unsurlarının %2'ye dönmesini beklemeyeceklerini vurguladı. Böylece Lagarde, haziran ayı toplantısında faiz oranlarını düşürme kararına yaklaştıklarına işaret etti.

Yurt dışında bu hafta veri takvimine bakıldığında,

- ABD tarafında, piyasaların odak noktasında, yarın Fed Başkanı Powell'ın konuşması olacak. Powell'ın konuşmasında, Fed'in para politikasına ve olası faiz indiriminin zamanlamasına ilişkin daha fazla ipucu aranacak. Ayrıca yarın üretimin seyrine ilişkin olarak mart ayı sanayi üretimi ve kapasite kullanım oranı verileri takip edilecek. Bunun yanında, bugün imalat sanayinin gidişatına ilişkin sinyal verecek olan New York Fed Empire State imalat sanayi endeksi nisan ayı verisi izlenecek. Öte yandan, bugün iç talebin seyrine ilişkin sinyal verecek olan perakende satışlar mart ayı verisi açıklanacak. Diğer yandan, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Ayrıca konut piyasası verilerinden, yarın mart ayı konut başlangıçları ve gelecek döneme ilişkin konut talebinin bir göstergesi olan inşaat izinleri ile perşembe günü ikinci el konut satışları verileri takip edilecek. Bunun yanında, çarşamba günü Fed'in 12 adet bölge başkanlıklarından gelen ekonomik verilerle oluşturulan Bej Kitap raporu yayınlanacak.

- Avrupa tarafında ise, bugün Euro Bölgesi'nde üretimin seyrine ilişkin olarak mart ayı sanayi üretimi verisi izlenecek. Ayrıca yarın Euro Bölgesi'nde şubat ayı dış ticaret dengesi verisi yayınlanacak. Bunun yanında, yarın Almanya'da ekonominin seyrine ve gelecek döneme ışık tutacak olan nisan ayı ZEW cari koşullar ve beklentiler endeksleri açıklanacak. Öte yandan, ECB'nin para politikasına yön verecek olan enflasyon verilerinden, çarşamba günü Euro Bölgesi'nde mart ayı nihai TÜFE verileri takip edilecek. Diğer yandan, çarşamba günü İngiltere'de BoE'nin para politikasına yön vermesi beklenen mart ayına ilişkin TÜFE verileri izlenecek. Cuma günü bunun yanında, Almanya'da mart ayı ÜFE verisi izlenecek.

- Asya tarafında ise, yarın Çin'de bu yılın ilk çeyreğine ilişkin GSYH büyüme verileri takip edilecek. Ayrıca yarın Çin'de ekonomik faaliyetin seyrine ilişkin bilgi veren mart ayı sanayi üretimi, perakende satışlar ve sabit sermaye yatırımları verileri açıklanacak.

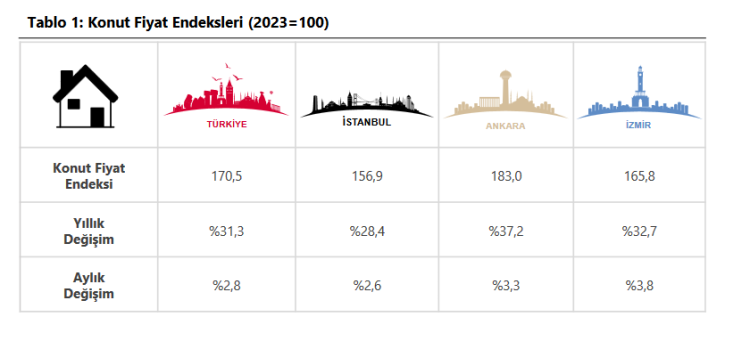

Yurt içinde ise, bugün şubat ayı iş gücü istatistikleri ve mart ayı Merkezi Yönetim bütçe dengesi verisi, yarın şubat ayı ticaret satış hacmi ve ciro endeksleri ve mart ayı tarım ürünleri üretici fiyat endeksi, çarşamba günü mart ayı inşaat maliyet endeksi ve ödemeler dengesi verisi, perşembe günü mart ayı konut satışları verileri ve cuma günü ise şubat ayı tarımsal girdi fiyat endeksi ve özel sektörün yurt dışından sağladığı kredi borcu istatistikleri takip edilecek. Cuma günü ayrıca TCMB tarafından nisan ayı Piyasa Katılımcıları Anketi yayınlanacak.

Şirket haberleri

Çan 2 Termik (CANTE, Sınırlı Pozitif): Şirket, Venezuela'da odaklandığı petrol alanındaki çalışmalar kapsamında, özel ve kamu şirketlerine yönelik petrol çıkartılması için gerekli hizmet ve çalışmaları yapan, 25 yıllık sektör bilgisine sahip, finansal yükümlülüğü olmayan ve toplam aktif büyüklüğü yaklaşık 52,2mn USD olan, Venezuela'da kurulu Denarius Pumping Services de Venezuela C.A.,'nın %100 oranında pay sahibi olduğu ABD'nin Florida eyaletinde kurulu Denarius Pumping Services LLC'nin %65'ne tekabül eden hisseleri toplam 5,2mn USD bir bedel karşılığında satın alınmasına yönelik hisse satın alma sözleşmesi imzalamıştır. İlgili Şirket Venezuela'da halihazırda mevcut faaliyetlerine devam etmekte olup aynı zamanda OFAC lisansınsa sahiptir. Yapılan satın alma ve ilgili faaliyetlerin konsolide bilançoya etkisinin ikinci çeyrek itibariyle görülmesi beklenmektedir.

Ford Otosan (FROTO, Nötr): Şirket, yurtdışında yerleşik kişilere satılmak üzere borçlanma aracı ihracı için 4 yabancı kurumu yetkilendirdi.

Odaş Elektrik (ODAS, Nötr): Şirket'in Venezuela'da kurulmuş olan %75,5 oranında pay sahibi olduğu Invenergia C.A. şirketinin Çan2 Termik A.Ş.'ye hisse devir işlemi gerçekleşmiştir.

Diğer şirket haberleri

Anadolu Sigorta (ANSGR): Şirket'in 01.01.2024- 31.03.2024 dönemi bağımsız denetimden geçmemiş brüt prim üretimi 16.462mn TL tutarına ulaşarak bir önceki yılın aynı dönemine göre %80 oranında artış göstermiştir.

Pasifik Eurasıa Lojistik (PASEU): Şirket, uluslararası demiryolu yük taşımacılığı faaliyetlerine ek olarak iş hacmini artıracak nitelikte; Metrans Danubia A.S. Slovakya ile İstanbul/Halkalı-Avrupa ve tersi yönde tren seferlerinin başlatılmasını içeren sözleşme imzalamıştır.

Hibya Haber Ajansı