Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

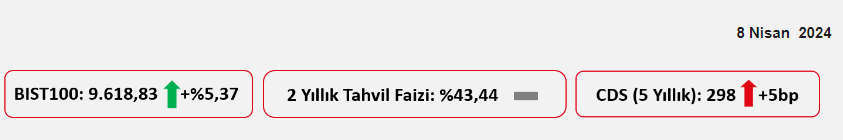

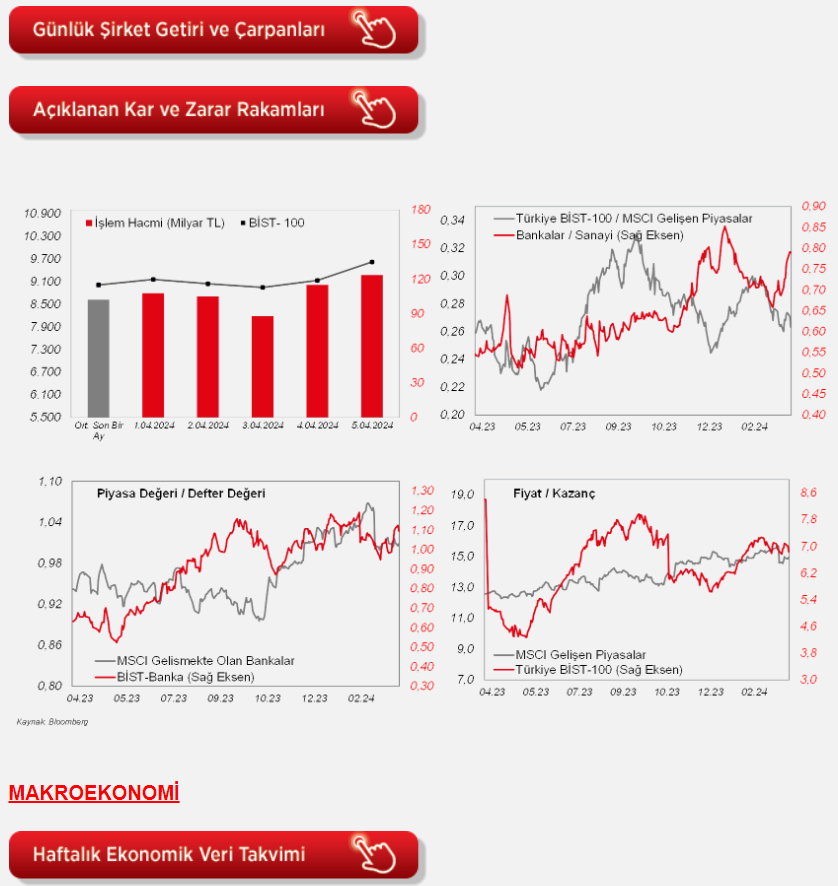

Geçen hafta ortasında 8.903 seviyesine kadar gerileyen endeks son 2 işlem gününde yeniden yükselişe geçti. Cuma günü tarihi zirvesini kırarak günü %5,4'lük yükselişle 9.619'dan tamamladı. Haftalık işlem hacmi 107,8 milyar TL olurken, haftalık yükselişe en fazla katkı veren hisseler AKBNK, BIMAS ve YKBNK olarak sıralandı. Bu hafta Borsa İstanbul sadece 1,5 gün işlemlere açık olacak. Yurtdışına bakıldığında, cuma günü ABD'de açıklanan makro veriler sonrası 10 yıllık tahvil faizi %%4,41'e kadar yükseldi. Bu ortamda, ABD endeksleri %0,8-1,2 arasında yükseliş kaydettiler. Buna rağmen haftalık bazda bakıldığında S&P ve Nasdaq endeksleri %1 ve %0,8 oranlarında düşüş kaydettiler. Avrupa'da da Euro Stoxx 50 endeksi %1,4 düşüşle haftayı tamamladı. Bu sabaha baktığımızda ABD'de vadeliler hafif satıcılı seyrederken Japonya hariç MSCI Asya Pasifik Endeksi %0,3 alıcılı. Cuma günü %5,4'lük sert yükseliş kaydeden BİST-100 bu sabah ise yatay bir görünümle haftaya başlayabilir. Tarihi zirvesini yenileyen endekste eski zirve olan 9.450 seviyesinin üzerinde kalıcılık sağlanması halinde trendin yükseliş yönlü olması beklenebilir. Veri takviminde yurtiçinde şubat ayına ilişkin sanayi üretimi dışında açıklanacak bir veri bulunmuyor. Yurtdışında ise ABD'de Çarşamba günü açıklanacak mart ayı TÜFE verisi (beklenti aylık %+0,3, yıllık %+3,4) ve FOMC toplantı tutanakları piyasaların odağında olacak. Ek olarak perşembe günü ECB'nin faiz kararı ve sonrasında Başkan Lagarde'ın açıklamaları takip edilecek.

ABD'de mart ayında tarım dışı istihdam artışı, 270 bin kişi seviyesinden 303 bin kişi seviyesine beklentilerin üzerinde yükseldi ve böylece son on ayın en yüksek seviyesinde gerçekleşti, bunun yanında bir önceki ayın verisi de 275 bin kişi seviyesinden 270 bin kişi seviyesine hafif aşağı yönlü revize edildi, beklentiler ise tarım dışı istihdam artışının 214 bin kişi seviyesinde gerçekleşmesi yönündeydi.

- İşsizlik oranı ise, mart ayında beklentilerle uyumlu olarak %3,9 seviyesinden %3,8 seviyesine hafif geriledi. Martta işsizlerin sayısı 29 bin azalışla 6,4 milyon kişi olurken, istihdam edilenlerin sayısı ise 496 bin artışla 161,5 milyona kişi seviyesine yükseldi.

- Enflasyonun seyri açısından bakılan ortalama saatlik kazançlar, yani ücretlerdeki artış hızı ise mart ayında aylık bazda beklentilerle uyumlu olarak %0,2'den %0,3 seviyesine yükseldi, yıllık bazda artış hızı ise %4,3'ten %4,1 seviyesine yavaşladı.

Euro Bölgesi'nde perakende satışlar, aylık bazda ocakta yatay seyrin ardından şubatta %0,5 oranında düşüş kaydetti, yıllık bazda ise düşüş hızı %0,9'dan %0,7 seviyesine kısmi yavaşlamakla birlikte, üst üste on yedinci ayda da daralmayı sürdürdü. Bu kapsamda, bölgede tüketici talebi, artan borçlanma maliyetleri nedeniyle zayıf kalmaya devam etti.

Yurt dışında bu hafta veri takvimine bakıldığında,

- ABD tarafında, piyasaların odak noktasında, çarşamba günü Fed'in mart ayı toplantı tutanaklarının yayınlanması olacak. Fed, mart ayı toplantısında beklentilerle uyumlu olarak federal fonlama faiz aralığını %5,25-%5,50 bandında sabit tutmuştu ve böylece üst üste beş toplantıda faizleri değiştirmemişti, kararın oybirliğiyle alındığı görülmüştü. Ayrıca Fed, enflasyonun sürdürülebilir şekilde %2'ye doğru ineceğine dair daha fazla güven kazanana kadar politika faizini düşürmeyi uygun görmediğini ve faiz indirimi için enflasyon konusunda daha fazla güvene ihtiyaç olduğunu belirtmişti. Fed Başkanı Powell ise, toplantının ardından yaptığı konuşmada, mevcut sıkılaştırma döngüsünde faizlerin muhtemelen zirvede olduğuna işaret ederek ekonominin genel olarak beklendiği gibi seyretmesi halinde bu yıl bir noktada faiz indirimine başlamanın uygun olabileceğini yinelemişti. Ayrıca Fed'in yeni faiz patikası ve makroekonomik projeksiyonları da yayınlanmıştı. Buna göre, Fed federal fon faiz oranına ilişkin medyan tahminler, bu yıl için aynı seviyede korunurken, gelecek iki yıl için hafif yukarı yönlü revize edilmişti. Buna göre bu yıl sonu için faiz seviyesi %4,6 seviyesinde korunurken, 2025 yılı için %3,6'dan %3,9'a ve 2026 yılı için ise %2,9'dan %3,1'e hafif yukarı yönlü revize edilmişti. Böylece 2024 yılında 75 baz puanlık faiz indirimi beklentisi korunurken, 2025 yılında ise 75 baz puanlık indirim (aralık ayında 100 puanlık faiz indirimi öngörülmüştü) ve 2026 yılında ise aralık ayına benzer şekilde 75 baz puanlık faiz indirimi beklenmekteydi, böylece gelecek üç yılda toplam 225 baz puanlık faiz indirimi (aralık ayında 250 baz indirim öngörülmüştü) beklenmekteydi. Fed Başkanı Powell, geçen hafta gerçekleştirdiği son konuşmasında, üyelerin faiz indiriminden önce enflasyonun daha fazla düştüğünü görmek için bekleyecek zamanı olduğunu belirtmişti. Powell, enflasyonun sürdürülebilir bir şekilde %2'ye doğru ineceğine dair güvenleri artana kadar politika faizini düşürmenin uygun olacağını öngörmediklerini ve ekonominin gücü ve enflasyonda şu ana kadar kaydedilen ilerleme göz önüne alındığında, gelen verilerin politika kararlarına yön vermesine izin verecek zamanları bulunduğunu söylemişti. Bunun yanında Powell, enflasyonu düşürme işlerinin henüz bitmediğini belirterek, ekonominin beklendiği yönde ilerlemesi durumunda bu yıl faiz indiriminin muhtemel olduğunu yinelemişti. Son günlerde birçok Fed üyesi de, faiz oranlarını düşürürken aceleci olmayacaklarını ve temkinli bir yaklaşım sergilenmesi gerektiğini belirtmekteydi. Bu kapsamda, bu hafta yayınlanacak tutanaklarda Fed'in olası faiz indiriminin zamanlamasına ilişkin daha fazla ipucu aranacak. Ayrıca Fed'in para politikasına yön vermesi açısından yakından takip edilecek verilerden, çarşamba günü mart ayı TÜFE verileri ve perşembe günü ise mart ayı ÜFE verileri izlenecek. Öte yandan, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Cuma günü öte yandan, nisan ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi takip edilecek.

- Avrupa tarafında ise, piyasaların odak noktasında perşembe günü ECB'nin faiz kararı ve ECB Başkanı Lagarde'ın konuşması olacak. ECB, mart ayı toplantısında faizleri beklentilerle uyumlu olarak sabit tutarak son dört toplantıda faizleri değiştirmemişti, bunun yanında karar metninde faizlerin mevcut seviyesinin enflasyonda %2 hedefine ulaşmasına önemli katkı vereceği ve faizlerin gereken süre boyunca yeterince kısıtlayıcı seviyelerde kalacağı belirtilmişti. Ayrıca ECB'nin mart ayında yayınlanan yeni makroekonomik projeksiyonlarına göre, önümüzdeki iki yıl için manşet ve çekirdek enflasyon tahminleri ile bu yıla ilişkin büyüme tahmininin aşağı çekildiği gözlenmişti. ECB'nin enflasyon ve büyümeye ilişkin tahminlerini aşağı yönü revize etmesi, piyasa oyuncularının, Banka'nın haziranda faiz indirimlerine başlayacağına yönelik beklentilerini güçlendirmişti. ECB Başkanı Lagarde, mart ayının sonlarında gerçekleştirdiği konuşmasında, Banka'nın haziran ayındaki olası ilk faiz indirimi için yeterli güvenceye sahip olacağını, bunun yanında haziran ayındaki olası ilk hamlesinden sonra borçlanma maliyetlerini düşürmeye başladıktan sonra bile önceden belirlenmiş sayıda faiz indirimi taahhüdünde bulunamayacağını belirtmişti. Ayrıca Lagarde, para politikasının izleyeceği yolun belirsiz olduğunu belirterek kararlarının verilere bağlı kalmasının ve toplantıdan toplantıya yeni bilgiler geldikçe bunlara yanıt vermesinin gerekeceğini söylemişti. Birçok ECB üyesi de, haziran ayında, nisan ayına göre daha yüksek olasılıkla faiz indirimi öngördüklerini belirtmekteydi. Bu kapsamda, bu yıl ECB'nin, Fed'den daha önce faiz indirimlerine başlaması bekleniyor. Swap piyasasında ise piyasa oyuncuları tarafında ECB'nin bu yıl ilk faiz indiriminin en yüksek olasılıkla (%90) haziran ayında gerçekleştirilmesi beklenmekte. Ayrıca bugün Almanya'da şubat ayı dış ticaret verileri izlenecek. Bunun yanında, bugün Almanya'da üretimin seyrine ilişkin olarak şubat ayı sanayi üretimi verisi izlenecek. Diğer yandan, bugün Euro Bölgesi'nde nisan ayına ilişkin Sentix yatırımcı güveni verisi yayınlanacak. Cuma günü bunun yanında, Almanya'da mart ayına ilişkin nihai TÜFE verisi açıklanacak. Cuma günü ayrıca İngiltere'de şubat ayına ilişkin aylık GSYH büyüme verisi takip edilecek.

- Asya tarafında ise, küresel enflasyonun seyrine de yönelik sinyal veren Çin'in mart ayı TÜFE ve ÜFE verileri perşembe günü takip edilecek. Martta yıllık bazda manşet TÜFE'nin %0,7'den %0,4 seviyesine yavaşlaması beklenirken, ÜFE'nin ise yıllık bazda düşüş hızının -%2,7'den -%2,8 seviyesine gelmesi bekleniyor. Cuma günü diğer yandan, Çin'de mart ayı dış ticaret verileri yayınlanacak.

Yurt içinde ise, bugün şubat ayı sanayi üretimi verisi takip edilecek. Sanayi üretimi mevsim ve takvim etkisinden arındırılmış bazda aylık olarak aralık ayında %2,8 oranında artışın ardından ocak ayında değişim (%0) göstermemişti. Takvim etkisinden arındırılmış sanayi üretim endeksinin ise yıllık olarak artış hızı aralık ayındaki %2,3 seviyesinden ocak ayında %1,1 seviyesine yavaşlamıştı ve böylece son yedi ayın en düşük seviyesinde kaydedilmişti.

Şirket haberleri

Gübre Fabrikaları (GUBRF, Sınırlı Negatif): Gübre Fabrikaları'nın 2023 yılı ana ortaklık net dönem zararı 417mn TL olarak açıklanmıştır. Şirket, 2022 yılında 228mn TL ana ortaklık net dönem karı kaydetmişti. Şirketin satış gelirleri 2023 genelinde 2022'ye göre %26,4 oranında azalarak 35.541mn TL olmuştur. Aynı dönemde satışların maliyeti de %23 oranında düşerek 31.659mn TL'yi göstermiştir. Böylece brüt karı %46 oranında azalarak 3.883mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık yaklaşık 4 puanlık azalışla %10,9 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %8,2 oranında artmış ve 2.697mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 1.682mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 2.867mn TL faaliyet karı oluşmuştur. Faaliyet karı marjı 3,6 puan artışla %8,1 olarak gerçekleşmiştir. Diğer taraftan, 2023 FAVÖK'ü ise %56,5 oranında azalışla 2.426mn TL'yi göstermiştir. Şirket bu dönemde yatırım faaliyetlerinden 291mn TL'lik gelir ve özkaynak yöntemiyle değerlenen yatırımlarından 181mn TL gelir kaydetmiştir. Diğer taraftan net finansman giderleri 2023'de 235mn TL olarak gerçekleşmiştir. 2023'te 3.619mn TL parasal kayıp (2022: 1.804mn TL parasal kayıp) açıklamıştır. 467mn TL'lik vergi geliri ve 369mn TL'lik azınlık payı düşüldükten sonra 2023 yılı ana ortaklık net dönem zararı 417mn TL olarak gerçekleşmiştir.

Vestel Beyaz Eşya (VESBE, Pozitif): Şirket 2023'de 4.724mn TL net dönem karı açıklanmıştır. Şirket 2022 yılında 212mn TL net dönem karı kaydetmişti. Şirket'in 2023 yılı satış gelirleri 2022'ye göre %2,5 oranında artarak 61.070mn TL olmuştur. Satışların maliyeti %5 oranında azalan Şirket'in 2023'deki brüt karı da 2022'ye göre %72 oranında artmış ve 9.975mn TL'ye yükselmiştir. Brüt kar marjı 6,6puan artışla %16,3'ü göstermiştir. Operasyonel giderleri 4.035mn TL olan şirketin, diğer faaliyetlerden net giderleri 3.249mn TL olmuştur. Bu gelişmelere bağlı olarak faaliyet karı 2.692mn TL seviyesinde gerçekleşmiştir. FAVÖK ise 7.896mn TL olurken, FAVÖK marjı da yıllık olarak 8,1 puan artışla %12,9'u göstermiştir. Finansman tarafında ise 1.785mn TL net gider kaydedilmiştir. 4.594mn TL'lik parasal kazanç sonrası vergi öncesi kar 5.501mn TL olmuştur. 776mn TL vergi gideri sonrası şirketin net dönem karı 4.724mn TL olarak gerçekleşmiştir.

Vestel Elektronik (VESTL, Nötr): Şirket 2023'de 1.450mn TL ana ortaklık net dönem karı açıklamıştır. Şirket 2022 yılında 111 TL ana ortaklık net dönem zararı kaydetmişti. Şirket'in satış gelirleri 2023 yılında 2022'ye göre %1 oranında artarak 112.216mn TL'ye yükselirken, brüt kar %32,2 oranında artmış ve 24.973mn TL'yi göstermiştir. Operasyonel giderler aynı dönemde %10,3 oranında yükselirken, diğer faaliyetlerden, çoğunlukla kur farkı gideri kaynaklı, 13.796mn TL net gider kaydedilmiştir. Böylece 7.695mn TL'lik faaliyet zararı oluşmuştur. Şirket'in FAVÖK'ü ise aynı dönemde %87,4 artarak 10.406mn TL'ye ulaşırken, FAVÖK marjı 2022'deki %5'den 2023'de %9,3e yükselmiştir. Şirket iştiraklerden ise 881mn TL kar elde etmiştir. Finansman tarafında net 91mn TL gelir kaydedilirken, 9.739mn TL'lik parasal kazanç ve 684mn TL'lik vergi gideriyle birlikte Şirket'in net dönem karı 2.331mn TL olarak gerçekleşirken, ana ortaklık net dönem karı ise 1.450mn TL olarak hesaplanmıştır.

Biotrend Çevre ve Enerji (BIOEN, Nötr): Şirketin karlılık hedefleri ve sürdürülebilir büyüme stratejileri doğrultusunda Aksaray Çöp Gaz Elektrik Üretim Tesisini içeren atık yönetimi ve elektrik üretim tesisini işletmekte olan Şirketin %100 bağlı ortaklığı MD Biyokütle Enerji Üretim'in paylarının tamamının 10mn USD satış bedeli üzerinden devri amacıyla Mana Enerji Sanayi Ticaret ile hisse devir sözleşmesi imzalanmış ve pay devirleri tamamlanmıştır. Ayrıca Giresun Çöp Gaz Elektrik Üretim Tesisini içeren atık yönetimi ve elektrik üretim tesisini işletmekte olan ve Şirketin %100 bağlı ortaklığı Serenti Enerji'nin paylarının tamamının 4mn USD satış bedeli üzerinden devri amacıyla Mana Enerji Sanayi Ticaret ile Hisse Devir Sözleşmesi imzalanmış ve pay devirleri tamamlanmıştır. Elde edilecek satış karlarının bir kısmı da finansal borçların kapatılmasında kullanılacaktır.

Eczacıbaşı İlaç (ECILC, Sınırlı Pozitif): Sermayesinin %57,5'ine Şirketin sahip olduğu, Eczacıbaşı Monrol'ün toplam 67,5mn TL tutarındaki ödenmiş sermayesinde Şirketin sahip olduğu paylardan %50'lik kısma tekabül eden 33,75mn TL nominal değerde payın, Curium International Trading B.V.'ye satılması amacıyla pay devir sözleşmesi imzalanmıştır. 31.12.2023 tarihli bağımsız denetimden geçmemiş finansal verileri dikkate alındığında, devredilecek %50 payına düşen pay devir bedelinin yaklaşık olarak 75mn EUR seviyesinde olabileceği tahmin edilmektedir. Sözleşmede ayrıca, yukarıda belirtilen devir bedeline ilave olarak, 2025-2031 yılları arasındaki 7 mali yılın her birinde, Eczacıbaşı-Monrol'ün sözleşmede belirlenen ürünlerinin yıllık net satışlarının, sözleşmede belirlenen referans miktarları aşması halinde, aşan kısmın %12'sinin Şirketin devredeceği paya tekabül eden kısmının (%50), şarta bağlı performans bedeli olarak Şirkete ödenmesi öngörülmüştür. 7 yılda ödenecek şarta bağlı performans toplam tutarı 37,5mn EUR'u geçemeyecektir.

Kardemir (KRDMD, Sınırlı Pozitif): Şirket'in yatırım planı kapsamında, yurtiçi ve yurtdışında faaliyet göstermek ve yük taşımacılığı esaslı olmak üzere, her türlü demiryolu, karayolu, denizyolu ve havayolu taşımacılığı ile bu amaçlara matuf olmak veya bu hususlarla ilgili olmak kaydıyla ilave faaliyetlerde bulunmak maksadıyla şirketin tek ortağı olduğu, 200mn TL sermayeli, Karlimtaş Kardemir Liman İşletmeciliği ve Taşımacılık A.Ş. unvanında yeni bir şirket kurulmuştur.

Türk Hava Yolları (THYAO, Nötr): Mart 2024 döneminde toplam yolcu sayısı, 2023 yılının aynı dönemine göre %0,5 artarak 6,1mn olarak gerçekleşmiştir. Yolcu doluluk oranı Mart 2024 döneminde 2023 yılının aynı dönemine göre 2,2 puan düşerek %79,8 olarak gerçekleşmiştir. THY'nin dış hat doluluk oranı %79,9 olarak gerçekleşirken, iç hat doluluk oranı %78 olmuştur. AKK, Mart 2023 döneminde 18,2 milyar iken, 2024 yılının aynı döneminde %9,7 artarak 20 milyar olarak gerçekleşmiştir. Taşınan kargo ve posta hacmi Mart 2023'te 131,9bin ton iken, bu yılın aynı döneminde %35,3 artarak 178,5bin ton olarak kaydedilmiştir. 2024 Ocak-Mart trafik sonuçları değerlendirmesine de yer verilen açıklamaya göre THY geçen yılın döneminde 17 milyon olan toplam yolcu sayısı, 2024 yılının aynı döneminde %8,4 artarak 18,5 milyon olarak gerçekleşmiştir. Yolcu doluluk oranı Ocak- Mart 2024 döneminde 2023 yılının aynı dönemine göre 0,9 puan düşerek %80,4 olarak gerçekleşmiştir. Yurt dışı yolcu doluluğu %80,2 seviyesinde gerçekleşirken, yurt içi yolcu doluluğu %82,6 olarak gerçekleşmiştir. AKK, Ocak- Mart 2023 döneminde 51,7 milyar iken, 2023 yılının aynı döneminde %13 artarak 58,5 milyar olarak gerçekleşmiştir. Taşınan Kargo-Posta, 2023 döneminde 352,9bin ton iken, 2024 yılının aynı döneminde %35,3 artarak 477,5bin ton olarak gerçekleşmiştir. 2024 Mart ayı sonunda filodaki uçak sayısı 453 olmuştur.

Ek olarak, hali hazırda Türk Hava Yolları Spor Kulübü'nün çatısı altında yürütülen spor faaliyetlerinin tamamı veya bir kısmının anonim şirket yapısı altında gerçekleştirilmesi amacıyla, Ortaklığın %100 hissesine sahip olacağı, İstanbul il sınırları içinde "THY Spor A.Ş." veya bu unvanın kullanılamaması halinde belirlenecek başka bir ticari unvan altında 1mn TL nakit sermaye ile anonim şirket statüsünde bir şirket kurulmasına karar verilmiştir.

Anadolu Isuzu (ASUZU): Kiev Belediyesi/Ukrayna için açılan, ihale bedeli 18,6 mn EUR olan 12 metre dizel yakıtlı otobüs tedariği ve araçların bakımını içeren sözleşme imzalanmıştır.

Barem Ambalaj (BARMA): Konya Ereğli Kağıt üretim tesisinde kurulumuna karar verilen 37,650 MWm mekanik gücünde (32 MWe elektriksel güç) kurulu güce sahip Barem Ambalaj Kojenerasyon Tesisi üretim tesisinin yatırımına dair EPDK tarafından ön lisans izni verilmişti. Sanayi ve Teknoloji Bakanlığı'ndan komple yeni yatırım cinsi yatırımlarda kullanılmak üzere, Şirket tarafından 26.03.2024-26.03.2027 tarihleri arasında, toplam 1.387mn TL'lik sabit yatırım tutarı ve 40 kişilik istihdam kapsamına sahip yatırım teşvik belgesi alınmıştır. Bölgesel teşvik kapsamındaki söz konusu yatırım teşvik belgesinde öngörülen destek unsurları "KDV İstisnası" ve "Gümrük Vergisi Muafiyeti" şeklindedir.

Orge Enerji Elektrik (ORGE): Şirket yönetim kurulunun kararı ile alınan yetki çerçevesinde, Lixhium Bilişim Hizmetleri'nin sermayesinin %15'ine karşılık gelen payların 10mn TL bedel ile satın alınmasına ilişkin niyet mektubu imzalanmıştır. Söz konusu niyet mektubu, başlangıç aşaması yatırımı olan sermayenin %15'lik kısmına ek olarak, takip eden 2 yılda, sermayenin %20'si oranında ilave pay alımı opsiyonu içermektedir. Opsiyonel yatırımların bağlandığı 2025 ve 2026 yılları performans ölçütleri dikkate alınarak belirlenen fiyat/kazanç çarpanları üzerinden hesap edilen şirket değerleri de dikkate alındığında, Lixhium Bilişim Hizmetleri'nin 3 yıllık beklenen şirket değeri ortalaması 4,3mn USD'dir.

Pasifik Donanım ve Yazılım (PATEK): Şirket ortaklarından Fatih Erdoğan, Abdulkerim Fırat ve Mehmet Erdoğan'ın her biri ayrı ayrı olmak üzere; 8mn adet imtiyazlı A grubu ile 14.780.000 adet B grubu payların (Toplamda 24mn adet A grubu – 44,34mn adet B grubu) belirlenmiş fiyat olan 176 TL'den, sahibi oldukları Pasifik Holding'e devredilebilmesi için SPK'ya yaptıkları başvurular olumlu olarak karşılanmıştır.

Hibya Haber Ajansı