Hey BIST böyle yumuşak iniş olmaz!

Yurtiçinden farklı olarak yurtdışında Piyasayı hareketlendirecek yeni katalizörlerin olmayışı, daha uzun vadeli yüksek oranlar söyleminin, en azından bir sonraki ekonomik veriler aksini kanıtlayana kadar burada kalacağı anlamına gelmekte. Küresel risk artışındaki son duraklama, büyük ekonomilerdeki enflasyonist baskıların devam ettiğine işaret eden veriler üzerine geldi. Beklenenden daha sıcak ve daha yapışkan küresel enflasyon, varlık piyasalarındaki havayı alıyor gibi görünüyor.

Hisse senetleri kayıplar yaşadı, Dolar, ABD Hazine tahvil getirilerini yükseltirken, altın, Fed'in yakın zamanda faiz indirimi yapma ihtimalinin düşük olduğu yönündeki yenilenen beklentiler nedeniyle baskı altında kalmaya devam etti.

Heyecanla beklenen euro bölgesi enflasyonundan ABD PCE raporuna kadar beklenen veri dökümünün, özellikle büyük ekonomilerdeki enflasyonun sıcak esmeye devam etmesi ve küresel para politikasının görünümünü önemli ölçüde değiştirmesi pek mümkün görünmüyor.Almanya'da tüketici fiyatlarının tahminlerden fazla artması , Avrupa Merkez Bankası'nın (ECB) önümüzdeki hafta yapacağı faiz indirimi öncesinde gelecek olan geniş bloğun Cuma günkü verisine daha fazla odaklanılmasını sağlıyor. Her ne kadar Haziran ayındaki faiz indirimi büyük ölçüde bitmiş bir anlaşma olsa da, ECB politika yapıcılarının faiz oranlarının bundan sonra ne kadar hızlı ve ne kadar indirileceği konusunda netlik eksikliği piyasaları tedirgin ediyor.

MSCI'nın Japonya dışındaki Asya-Pasifik hisselerini içeren en geniş endeksi Wall Street'ten gelen olumsuz havayı takip ederek %1,6’lık önceki düşüşün devamı gibi bu sefer de %0,5 düşüşte. Japonya Nikkei , ABD ve Avrupa vadeli işlemleri benzer şekilde %1,5'ten fazla düşüş yaşadı. EUROSTOXX 50 vadeli işlemleri %0,18 oranında, S&P 500 vadeli işlemleri %0,35 oranın da ve Nasdaq vadeli işlemleri de % 0,45 düştü.

ABD'nin iki yıllık tahvil getirisi bu sabah %5 seviyesiyle flört ederken, 10 yıllık tahvil getirisi de haftalardır gördüğü en güçlü seviyenin yakınında kaldı. Döviz piyasasında dolar ön plandaydı ve euro’yu iki haftanın en düşük seviyesi olan 1,07955 dolara düşürdü. Spot altın % 0,2 düşüşle ons başına 2.334 dolara geriledi.

Piyasaların ABD ham petrol stok verilerini beklemesi nedeniyle petrol fiyatları çoğunlukla yatay seyrederken, ABD ekonomik faaliyetinin dirençli olması borçlanma maliyetlerinin talebe olası bir darbe olarak daha uzun süre yüksek kalacağına işaret etti. Brent vadeli işlemleri %0,05 düşüşle varil başına 83,56 dolara ve ABD West Texas Intermediate (WTI) ham petrolü %0,13 düşüşle 79,13 dolara geriledi. Petrol piyasaları, Fed'in faiz oranlarını daha uzun süre yüksek tutacağı beklentileri nedeniyle baskı altındayken, Brent 23 Mayıs'ta üç aydan fazla bir sürenin en düşük seviyesine geriledi. Fed anketi, ABD'de ekonomik faaliyetin Nisan başından Mayıs ortasına kadar genişlemeye devam ettiğini, ancak enflasyonun ılımlı bir hızla arttığını ve firmaların geleceğe ilişkin daha kötümser bir büyüme sergilediğini gösterdi. Daha yüksek borçlanma maliyetleri fonları ve tüketimi kısıtlama eğilimindedir; bu da ham talep ve fiyatlar açısından olumsuz bir durumdur.

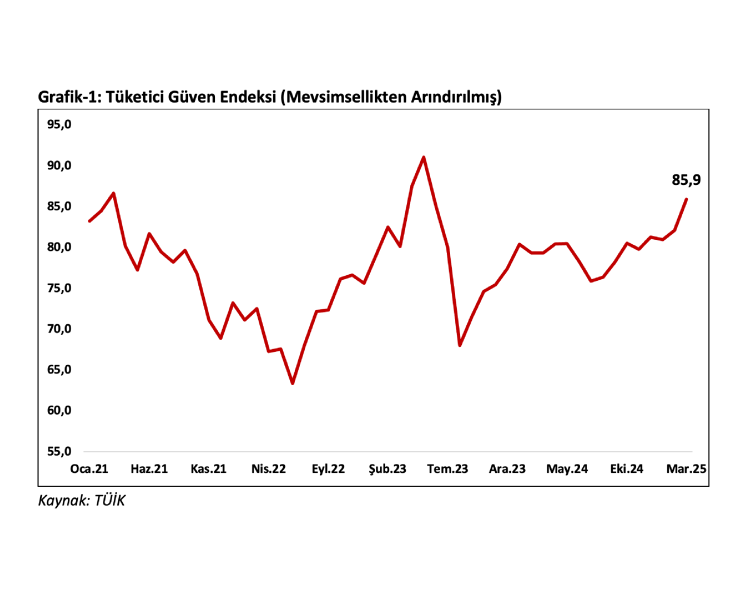

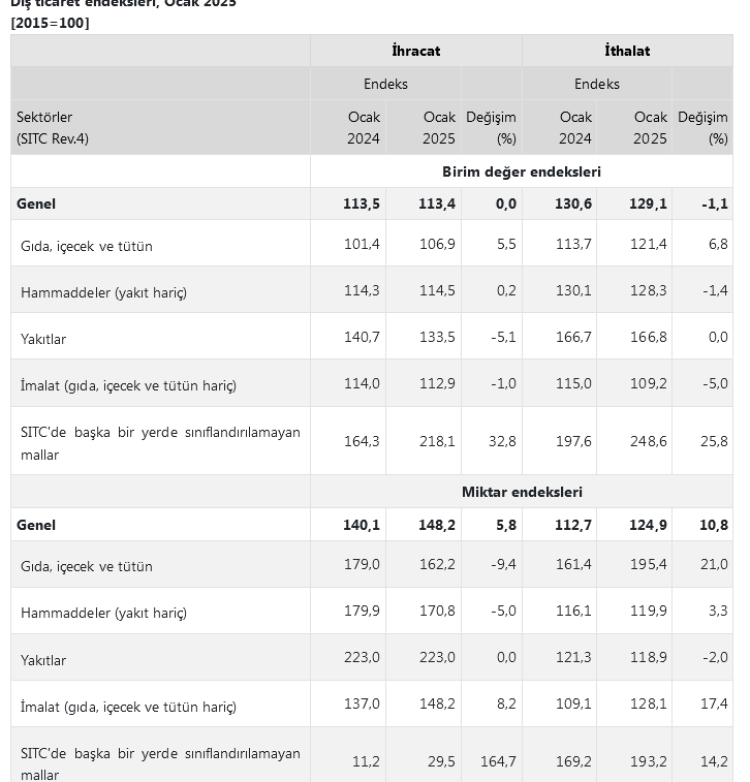

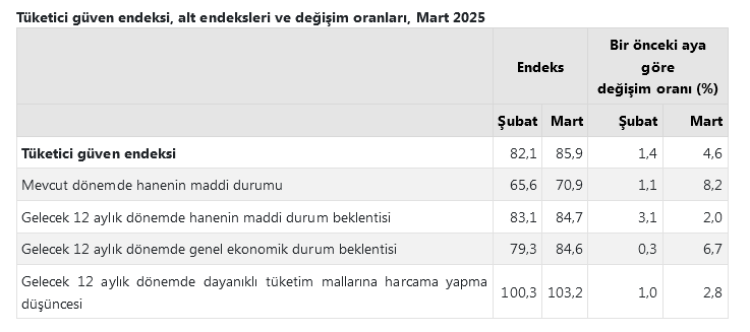

Yurtdışında piyasaları etkileyebilecek önemli gelişmeler: Euro bölgesi işsizlik oranı (Nisan), – Euro bölgesi iş ortamı (Mayıs), – Euro bölgesi güven endeksleri (Mayıs) ni takip ederken. Yurtiçinde ise; TÜİK ekonomik güven endeksi ve Nisan ayına ilişkin dış ticaret istatistiklerini açıklarken, TCMB , 23 Mayıs tarihli Para Politikası Kurulu toplantı özetini yayınlayacak.

Fed'in Bej Kitap raporu, ABD'de ulusal ekonomik faaliyetin Nisan başından Mayıs ortasına kadar genişlemeye devam ettiğini, ancak koşulların sektörler ve Bölgeler arasında farklılık gösterdiğini ortaya koydu. 20 Mayıs'tan önce toplanan bilgiler ile Dallas Fed tarafından hazırlanan Rapor'a göre, 12 Fed bölgesinin çoğu hafif veya ılımlı bir büyüme bildirirken, iki Bölge faaliyette değişiklik olmadığını belirtti.

Atlanta Fed Başkanı Raphael Bostic, ülkedeki enflasyonun %2'lik hedefe hızlı ve güvenli bir şekilde inmesi için "yolun" garanti olmadığını belirtti. Bostic, söz konusu yolun "inişli çıkışlı" olacağını itiraf etti. Enflasyonist risklerin hala çok yüksek ve mevcut olduğunu, bu nedenle Fed'in faiz oranlarını düşürmek için acele etmediğini belirtti. Ayrıca Bostic, işgücü piyasasının sıkı olduğunu ancak "eskisi kadar değil" dedi.

Fitch Ratings, Çin'in emlak piyasasına desteği artırmaya yönelik son politikalarının bankalar, yerel yönetim finansman araçları (LGFV'ler), emlak geliştiricileri, yerel yönetimler ve devlet dahil olmak üzere çeşitli sektörler için kredi ölçümlerini etkileme potansiyeline sahip olduğunu söyledi. Fitch, "Emlak piyasasını desteklemeyi amaçlayan son hükümet önlemlerinin banka varlık kalitesini önemli ölçüde zayıflatmasını beklemiyoruz. Ancak, net faiz marjları üzerinde daha fazla baskı oluşturabilirler" dedi.

Fitch, Çin'de yeni konut satışlarında 2024 yılında 2023'e göre ciddi bir düşüş bekliyor.

Fitch, Çin'in maliye politikasının 2024 yılında bir miktar teşvik edici olmasını ve genel hükümet açığının GSYH'nin %7,1'ine ulaşmasını beklediklerini de vurguladı.

Goldman Sachs yayınladığı bir notta, güçlü talep büyümesi, endüstriyel metaller ve altında daha fazla yapısal artış beklentisi ve petrol için daralan jeopolitik risk primine atıfta bulunarak emtialarda seçici olarak yükseliş beklentsinin devam ettiğini belirtti. Notta, emtia toplam getirilerinin yıl sonuna kadar yıllık %13'ten %18'e yükselmesinin beklendiği belirtildi.

-Banka, Brent ham petrol vadeli işlemlerinin varil başına 75 ila 90 dolar aralığında kalmasını beklediğini, ancak jeopolitik riskten korunma nedeniyle net uzun petrol pozisyonlarında hala değer gördüğünü ekledi.

-Altın fiyatlarının, gelişmekte olan piyasa merkez bankaları ve Asyalı hane halklarından gelen güçlü taleple yılsonuna kadar %14 artarak 2.700 dolar/ons'a yükselmesinin beklendiğini ekledi.

Avrupa Merkez Bankası (ECB), iklim değişikliğinin etkilerini çözmekte uzun süredir başarısız oldukları için birkaç kredi kuruluşuna para cezası vermek gibi daha önce benzeri görülmemiş bir adım atmaya hazırlanıyor. Konuya yakın kişilere göre, ECB'nin iklim risklerine maruziyetlerini değerlendirmek için belirlediği sürelere uymayan dört cıvarında kredi kuruluşu cezalarla karşı karşıya. Kaynaklar, miktarların henüz kesinleşmediğini ve büyük ölçüde sembolik olabileceğini söyledi. Para cezalarının uygulanması, bankaları iklim risklerini nasıl yönetmeleri gerektiği konusunda ECB'nin görüşlerine uymaya zorlamak için alışılmadık derecede sert bir adıma işaret ediyor.

İsviçre Merkez Bankası (SNB) Başkanı Thomas Jordan, merkez bankasının enflasyon tahmininde "küçük bir yukarı yönlü risk" gördüğünü söyledi.

Çin Merkez Bankası Başkan Yardımcısı Tao Ling, bankanın ülkenin finans piyasalarını daha şeffaf, kurallı ve öngörülebilir hale getireceğini ve yuan finansal varlıklarının likiditesini artıracağını söyledi.

Japonya'da dış ticaret Mayıs ayının ilk 10 gününde açık verdi. Japonya Ekonomi Bakanlığı tarafından yapılan açıklamaya göre, söz konusu dönemde ticaret açığı yüzde 24,4 artışla 1 trilyon 239,8 milyar yen oldu. Geçen yılın aynı döneminde 996,8 milyar yen açık verilmişti.

Kaynak: A1 Capital

Hibya Haber Ajansı