Sabah stratejisi

*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

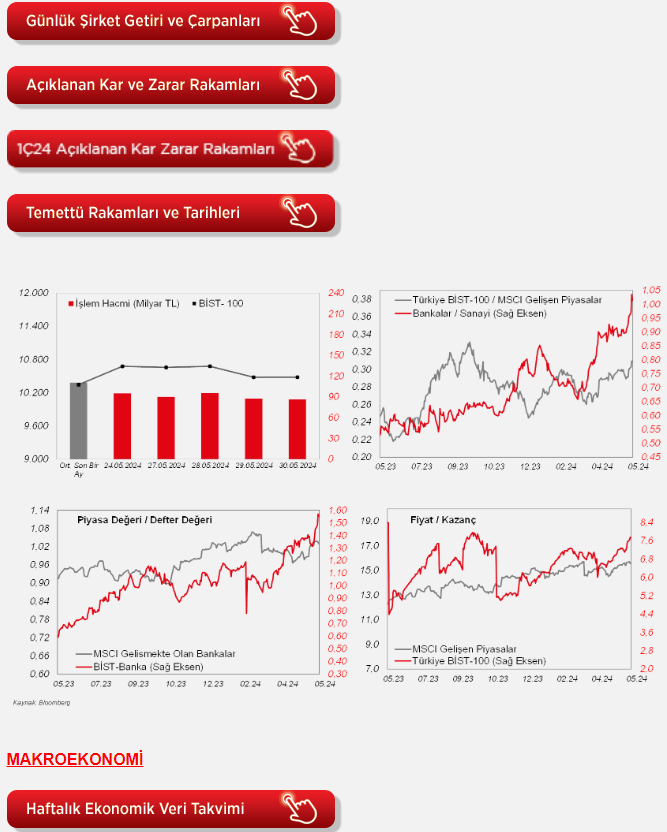

Önceki gün yaşanan sert satışların ardından dün endekste yön arayışı vardı. Türkiye'nin FATF'in "gri listesinden" çıkmaya çok yakın olduğuna yönelik haber akışının destekleyici olmadığı günde BIST100 endeksi 10.414 – 10.550 arasında hareket ederken, kapanış 10.481 seviyesinden yatay şekilde gerçekleşti. Endekste 60 hisse günü negatif bölgede kapattı. Puan bazlı endeksi en fazla baskılayan hisseler olarak TUPRS, SOKM ve KCHOL öne çıkarken; TCELL, ASELS ve ISCTR endekse destek oldu. Bankacılık endeksi (XBANK) %0,5 oranında yükselirken, Sınai endeksi (XBANK) %0,5 oranında düşüş kaydetti. Bu arada haftalık menkul kıymet istatistiklerinde yabancıların tahvil alım iştahının sürdüğü gözlenirken, hisse tarafında kısmi satış devam etti. İçeride bugün ilk çeyrek büyümesi takip edilecek. Yurtdışında ise enflasyon rakamları piyasaların hafta kapanışında belirleyici olabilir. İlk önce öğlen ECB'nin para politikasına yön verecek olan verilerden Euro Bölgesi'nde mayıs ayına ilişkin öncü TÜFE takip edilecek. Beklenti manşet enflasyonun yıllık %2,5, çekirdek enflasyonun ise yıllık %2,7 olarak gerçekleşmesi yönünde. Diğer önemli veri ise Fed'in de yakından izlediği PCE enflasyonu (Beklenti manşette yıllık %2,7, çekirdekte ise yıllık %2,8 şeklindedir) olacaktır. Söz konusu veriler öncesinde ABD ve Avrupa vadelileri bu sabah kısmi zayıflık gösteriyor. Dün ABD'de ana endeksler satıcılı bir görüntüyle günü tamamlamışlardı. BIST100'ün ise bugüne yatay bir görüntüyle başlamasını bekliyoruz. Endeks bugün yurtdışıyla korelasyon içerisinde olabilir.

ABD tarafında, bu yılın ilk çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme revize verisi takip edildi. Bu yılın ilk çeyreğinde büyüme hızı beklentilerle uyumlu olarak %1,6'dan %1,3 seviyesine aşağı yönlü revize edildi, söz konusu büyüme, 2022'nin ikinci çeyreğindeki daralma sonrasındaki en düşük büyüme oranı olarak kaydedildi. İlk çeyrek büyüme verisinin detaylarına bakıldığında, özellikle ülke ekonomisinin büyük kısmını oluşturan tüketim harcamalarının büyüme hızının beklentilerin üzerinde aşağı yönlü revize edilmesi (%2,5'ten %2'ye) belirleyici oldu, bunun yanında özel stok yatırımları ve federal hükümet harcamaları aşağı yönlü revize edilirken, yerel yönetim harcamaları, konut dışı sabit yatırımlar ve konut sabit yatırımları yukarı yönlü revize edildi.

Ayrıca ABD'de Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin bu yılın ilk çeyreğine ilişkin revize verileri açıklandı. Buna göre, yıllıklandırılmış çeyreklik bazda PCE fiyat endeksi, bu yılın ilk çeyreğinde %3,4'ten %3,3 seviyesine hafif aşağı yönlü revize edildi. Çekirdek PCE fiyat endeksi de ilk çeyrekte %3,9'den %3,6 seviyesine hafif aşağı yönlü revize edildi. Böylece söz konusu veriler fiyat baskılarının hafif yavaşladığına işaret etti.

Bunun yanında, ABD'de istihdam piyasası verilerinden, 25 Mayıs haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, 216 bin kişi seviyesinden 219 bin kişi seviyesine hafif yükselmekle birlikte istihdam piyasasının sıkı olduğuna işaret etti, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretti.

Avrupa tarafında, Euro Bölgesi'nde mayıs ayı tüketici güven endeksi nihai verisi, öncü veriyle uyumlu olarak -14,3 seviyesinde gerçekleşerek Şubat 2022'den bu yana en yüksek seviyelerdeki seyrini sürdürmekle birlikte negatif bölgedeki zayıf seyrini sürdürdü.

Yurt içinde ise, TÜİK tarafından yayınlanana ekonomik güven endeksi, aylık bazda nisan ayında %1 oranında düşüşün ardından mayısta %0,8 oranında gerileyerek düşüşünü ikinci aya taşıyarak 99 seviyesinden 98,2 seviyesine geriledi ve son beş ayın en düşük seviyesinde kaydedildi, böylece 100 iyimserlik eşik seviyesinin altındaki seyrini ikinci ayda sürdürdü. Mayıs ayında ekonomik güven endeksinin alt bileşenlerine bakıldığında ise, mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi yatay seyrederken, buna karşın reel kesim güven endeksi %1,1 oranında, perakende ticaret sektörü güven endeksi %3,3 oranında ve inşaat sektörü güven endeksi ise %0,3 oranında düşüş sergiledi. Mayıs ayında tüketici güven endeksi ise, aylık bazda %0,1 oranında sınırlı artışla yataya yakın seyretti ve böylece Haziran 2023'ten bu yana en yüksek seviyede kaydedildi.

Ayrıca TÜİK tarafından nisan ayı dış ticaret dengesi verisi yayınlandı. Buna göre, nisan ayında ihracat aylık bazda Bayram ve resmi tatillerin de etkisiyle %14,6 oranında azalışla 22,6 milyar USD'den 19,3 milyar USD seviyesine geriledi ve 2023 yılı aylık ortalamasının (21,3 milyar USD) altında kaydedildi. İthalat aylık bazda ise nisan ayında aylık %2,7 oranında azalışla 29,9 milyar USD'den 29,1 milyar USD seviyesine geriledi ve 2023 yılı aylık ortalamasının (30,1 milyar USD) altında gerçekleşti. Bu kapsamda, nisan ayında aylık bazda dış ticaret açığı ise %34,1 oranında artışla 7,4 milyar USD'den 9,9 milyar USD seviyesine yükseldi ve böylece son dokuz ayın en yüksek seviyesinde kaydedildi, 2023 yılında aylık ortalama dış ticaret açığı 8,9 milyar USD seviyesindeydi, aylık dış ticaret açığı rekor seviyeye ise 14,3 milyar USD ile geçen yıl ocak ayında ulaşmıştı.

- Dış ticaret verilerine 12 aylık kümülatif bazda bakıldığında ise, ihracat nisan ayında bir önceki aya benzer şekilde 257,6 milyar USD seviyesinde yatay seyretti. 12 aylık kümülatif ithalat ise mart ayındaki 349,5 milyar USD seviyesinden nisan ayı itibarıyla 350,6 milyar USD seviyesine yükseldi, ithalat rekor seviyeye ise geçen yıl mayıs ayında 376,4 milyar USD seviyesiyle ulaşmıştı. Dış ticaret açığı da mart ayındaki 91,9 milyar USD seviyesinden nisan ayı itibarıyla 93 milyar USD seviyesine yükseldi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör nisan ayı verileri ile kişisel gelirler ve harcamalar nisan ayı verileri TSİ 15.30'da takip edilecek. Nisan ayında PCE deflatörün aylık bazda artış hızının bir önceki aya benzer şekilde %0,3 seviyesinde gerçekleşmesi ve yıllık bazda da bir önceki aya benzer şekilde %2,7 seviyesinde kaydedilmesi beklenirken, çekirdek PCE deflatörün artış hızının da aylık bazda %0,3'ten %0,2 seviyesine yavaşlaması ve yıllık bazda ise bir önceki aya benzer şekilde %2,8 seviyesinde gerçekleşmesi bekleniyor. Nisan ayında kişisel gelirlerin aylık bazda artış hızının %0,5'ten %0,3 seviyesine yavaşlaması beklenirken, kişisel harcamaların aylık bazda artış hızının ise %0,8'den %0,3 seviyesine yavaşlaması bekleniyor.

Avrupa tarafında, ECB'nin para politikasına yön verecek olan verilerden Euro Bölgesi'nde mayıs ayına ilişkin öncü TÜFE verisi TSİ 12'de açıklanacak. Euro Bölgesi'nde ise manşet TÜFE aylık bazda martta %0,8 oranında artışın ardından nisanda %0,6 artış kaydetmişti. Yıllık bazda TÜFE ise bir önceki aya benzer şekilde nisanda %2,4 seviyesinde gerçekleşmişti ve böylece son beş ayın en düşük seviyesindeki seyrini sürdürmüştü. Bölgede çekirdek TÜFE ise, yıllık bazda nisanda %2,9'dan %2,7 seviyesine hafif gerilemişti, bununla birlikte Mart 2022'den bu yana en düşük seviyede kaydedilmişti. Öncü verilere göre, mayısta ise bölgede manşet TÜFE'nin aylık bazda artış hızının %0,6'dan %0,2 seviyesine yavaşlaması ve yıllık bazda ise %2,4'ten %2,5 seviyesine hafif yükselmesi bekleniyor. Mayısta yıllık bazda çekirdek TÜFE'nin ise bir önceki aya benzer şekilde %2,7 seviyesinde gerçekleşmesi bekleniyor.

Yurt içinde ise, TSİ 10'da TÜİK tarafından bu yılın ilk çeyreğine ilişkin GSYH büyüme verisi yayınlanacak. Ekonomi, başta özel ve kamu tüketimi olmak üzere yatırım kaleminin de desteğiyle 4. çeyrekte bir önceki yılın aynı dönemine göre (yıllık bazda) %4 büyüme ile piyasa beklentisi olan %3,5'in üzerinde büyüme gerçekleştirmişti. 4. çeyrekte mevsim ve takvim etkilerinden arındırılmış GSYH ise, çeyreksel bazda (bir önceki çeyreğe göre) %1 büyüme kaydetmişti, piyasa beklentisi ise dördüncü çeyrekte ekonominin, çeyreklik bazda %0,3 seviyesinde büyümesi yönündeydi. Yıl geneli büyüme oranına bakıldığında ise, 2022 yılında %5,5 oranında büyümenin ardından 2023 yılında ise büyüme %4,5 seviyesinde kaydedilmişti ve böylece OVP'deki %4,4 seviyesinde öngörülen 2023 yılı büyüme tahmininin hafif üzerinde gerçekleşmişti. Bloomberg Anketi'ne göre bu yılın ilk çeyreğinde ise çeyreklik bazda %1,6 seviyesinde büyüme ve yıllık bazda %5,8 seviyesinde büyüme bekleniyor.

Ayrıca TSİ 10'da TÜİK tarafından nisan ayı hizmet üretici fiyat endeksi verisi yayınlanacak.

Bunun yanında, Hazine ve Maliye Bakanlığı'nın 3 Aylık İç Borçlanma Stratejisi Raporu TSİ 17'de yayınlanacak.

Şirket haberleri

Tab Gıda (TABGD, Nötr): Şirketin 1Ç2024 net dönem karı 133,2mn TL olarak açıklanmıştır. Şirket 2023 yılının aynı döneminde 1.164mn TL net dönem karı kaydetmişti. Şirketin satış gelirleri bir önceki yılın aynı dönemine göre %7 oranında artarak 5.672mn TL olmuştur (1Ç2023: 5.277mn TL). Aynı dönemde brüt kar %24 oranında artarak 734mn TL'ye ulaşmıştır. Brüt kar marjı ise 1,8 puan artışla %12,9 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %11 oranında artmış ve 543mn TL'yi göstermiştir. Diğer faaliyetlerden ise 1Ç2024'te net 13,9mn TL gider kaydedilmiştir. Şirket'in 1Ç2024 FAVÖK'ü geçen yılın aynı dönemine göre %21 oranında artışla 920,4mn TL olurken, FAVÖK marjı ise 1,8 puan artışla %16,2 seviyesinde gerçekleşmiştir. Diğer taraftan net finansman giderleri 1Ç2024'de 134mn TL olmuştur. Bu dönemde 94,5mn TL parasal kayıp (1Ç2023: 717,3mn TL parasal kazanç) açıklamıştır. 196,7mn TL'lik vergi gideri sonrasında şirketin net dönem karı da 133,2mn TL olarak gerçekleşmiştir.

Girişim Elektrik (GESAN, Nötr): Şirket, Vangölü Elektrik Dağıtım tarafından gerçekleştirilen reaktör tesisi yapım işi konulu ihaleye katılmış ve en avantajlı fiyatı vererek, ihalede 1. olmuştur. İhalede teklif edilen bedel KDV hariç 65,5mn TL'dir.

İş Bankası (ISCTR, Sınırlı Pozitif): Yapılan ihaleler sonucunda, Banka takipteki krediler portföyünün 1.816mn TL tutarındaki kısmını oluşturan alacaklar 773,8mn TL'lik satış bedeli nakden tahsil edilmek suretiyle Gelecek Varlık Yönetimi A.Ş., Ortak Varlık Yönetim A.Ş., Efes Varlık Yönetim A.Ş. ve Sümer Varlık Yönetim A.Ş.'ye devredilmiştir.

Sabancı Holding (SAHOL, Sınırlı Negatif): Şirket ortağı Ömer Sabancı, 10mn TL nominal tutarlı pay senetlerinin borsada satışa konu edilebilmesi amacıyla MKK'ya başvuru yaptı.

Tav Havalimanları (TAVHL, Sınırlı Negatif): Şirket, 244,6 – 245,6TL fiyat aralığından 55.501 TL toplam nominal tutarlı satış işlemi gerçekleştirmiştir. Bu işlemle birlikte şirketin sermayesindeki payları 30/05/2024 tarihi itibariyle %4,45 seviyesine ulaşmıştır.

Yapı Kredi Bankası (YKBNK, Nötr): Banka 367 gün vadeli 442,5mn USD ve 454,5mn EUR tutarında iki ayrı dilimden oluşan yaklaşık toplam 936 milyon USD sürdürülebilir sendikasyon kredisi anlaşması imzalamıştır. 25 ülkeden 46 finansal kurumun katılımı ile sağlanan sendikasyon kredisini toplam maliyeti USD ve EUR için sırasıyla SOFR + %2,50 ve Euribor + %2,25 olarak gerçekleşmiştir.

Diğer şirket haberleri

DYO Boya (DYOBY): Şirket, %200 oranında bedelsiz sermaye artırımına gitme kararı almıştır.

Ebebek Mağazacılık (EBEBK): Şirket yönetim kurulunun 30.05.2024 tarih 2024/57 sayılı kararıyla Uşak ili Banaz ilçesinde, Anadolu'da bulunan mağazalarının lojistik ihtiyaçlarını karşılamak için Lojistik Depo yatırımı yapmak üzere 84bin m2'lik arsa yatırımı yapılması kararı alınmış ve ödemesi yapılmıştır.

Pasifik GYO (PSGYO): Şirket, %205 oranında bedelsiz sermaye artırımına gitme kararı almıştır.

Pınar Su (PINSU): Şirket, %200 oranında bedelsiz sermaye artırımına gitme kararı almıştır.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı